与鼓浪屿的远近闻名相比,厦门的卫浴产业似乎“养在深闺人未识”。鲜为人知的是,厦门的水暖卫浴出口基地是欧美卫企最大的供应商基地,可以说是全球卫浴产业的“隐形冠军”。

建霖家居是厦门卫浴企业的先驱之一。1989年,台湾仕霖集团在厦门成立了第一家卫浴企业——厦门建霖卫浴工业有限公司。厦门市注塑工业协会会长戴泽阳曾公开表示,“建霖为厦门带来了第一台注塑机,厦门首个塑料马桶就是这家企业生产的。”

今年5月,建霖家居向证监会递交了招股书,拟登上交所主板。那么,建霖家居成色如何呢?财经网发现,建霖家居毛利率低于行业均值、近两年境内未新增发明专利、且公司人工成本异于同行。若按照同行松霖科技生产人员的平均工资计算,仅2018年建霖家居将增加约1.06亿的人工成本,约占公司当期净利润的三成。

八成营收来自海外

前几年,中国游客远赴日本购置马桶盖曾引发热议。这或许从侧面反映出,在卫浴行业,诸如美国科勒(Kohler)、日本东陶(TOTO)等外资品牌位列第一梯队,本土品牌稍逊一筹。

在此期间,大量以代工模式为主的卫浴企业涌现,游走于各大外资品牌之间。厦门水暖卫浴企业当属典型,主要为国际知名品牌提供代工生产,以卫浴五金、卫浴配件等享誉行业。

根据公开数据,厦门水暖卫浴出口基地的五金制品出口额约占国内卫浴产品出口额的12%,是目前国内出口北美最大的卫浴产品生产基地,建霖家居便是厦门卫浴代工企业的龙头之一。

建霖家居主要从事厨卫产品、净水产品和其他产品的研发、设计、生产和销售,以OEM和ODM模式为主,客户包括马斯科集团、科勒集团、3M集团、骊住集团等国际知名泛家居品牌。

2016-2018年,建霖家居分别实现营业收入26.51亿元、30.90亿元、35.30亿元;净利润3.22亿元、2.88亿元、3.86亿元。其中,公司的外销收入占比近八成,分别为78.48%、76.88%、79.10%。

对于外贸企业而言,依赖海外市场存在着一系列不可控风险。

一方面,国际经济环境风云变幻,境外客户的稳定性公司值得关注;另一方面,2018-2019年,我国出口退税率呈波动变化,对于外向型企业而言难免造成影响。

2019年3月,国家财政部、税务总局、海关总署联合发布《关于深化增值税改革有关政策的公告》,自2019年4月1日起,原适用16%税率且出口退税率为16%的出口货物劳务,出口退税率调整为13%;原适用10%税率且出口退税率为10%的出口货物、跨境应税行为,出口退税率调整为9%。

除此之外,建霖家居主要结算货币为美元,汇率波动对公司利润的影响也不容小觑。

2017年,尽管营收同比增长,但公司净利润同比减少3332.84万元,降幅为10.36%。对于利润下滑的原因,建霖家居表示,除原材料采购价格上涨等因素影响外,2017年人民币增值显著,当期公司的汇兑损失为3759.72万元。

蹊跷的人工成本

近年来,“低调”的厦门卫浴企业主动拥抱资本市场,逐渐走进大众的视线。今年8月,来自厦门的松霖科技(603992.SH)在上交所鸣锣上市,开盘首日股价涨幅44.02%。

眼见“小弟”已抢滩登陆,作为行业“老大哥”的建霖家居也跻身IPO排队行列之中。

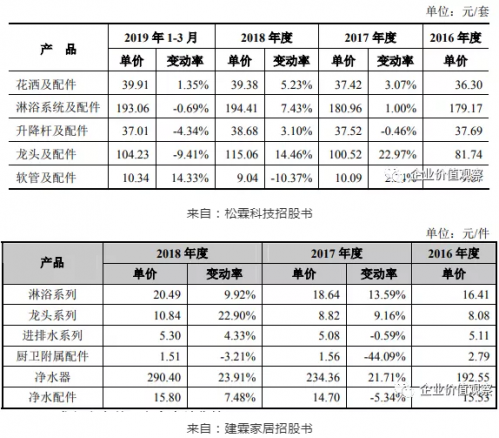

从主营产品来看,同为厦门卫浴企业,建霖家居与松霖科技的收入主要来自花洒、淋浴系统等卫浴配件。

招股书显示,2018年,淋浴系列、龙头系列等的厨卫产品的收入占建霖家居主营业务收入的64.24%,花洒淋浴及龙头等产品收入占松霖科技主营业务收入的71.8%。

从客户群来看,建霖家居与松霖科技的境外收入占比均在八成左右,二者大客户多有重叠。

招股书显示,建霖家居的第二大客户美国科勒,目前亦是松霖科技的前五大客户之一。松霖科技的客户主要包括日本东陶、美国摩恩、美国科勒等。

从销售模式来看,二者虽以OEM、ODM代工模式起家,但松霖科技在ODM(原始设计制造商)的基础上进行升级和优化,增加IDM模式(创新设计制造)。

IDM模式的技术含量及附加值更高,这一点可以从产品售价方面管窥一二。

2018年,建霖家居同期淋浴系列的单价为20.49元/件。与之相比,松霖科技花洒及配件的平均单价为38.38元/套,淋浴系统及配件平均单价为194.41元/套。

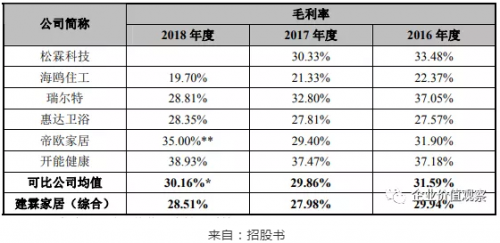

虽然售价相差悬殊,但建霖家居与松霖科技的毛利率差距并不甚明显。2016-2018年,建霖家居的毛利率分别为29.94%、27.98%、28.51%,较松霖科技同期毛利率33.48%、30.33%、31.88%,低约3个百分点。

财经网注意到,建霖家居的人工成本略显蹊跷。

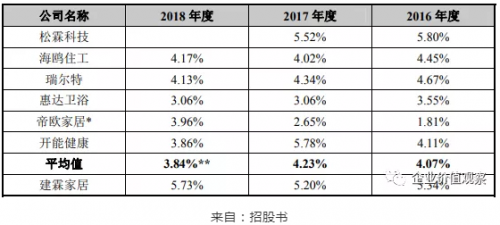

卫浴行业属于劳动密集型行业。招股书显示,2018年,建霖家居与松霖科技直接人工成本分别为1.96亿元、1.67亿元,生产人员的数量分别为4315人、2181人。以此粗略计算,建霖家居与松霖科技生产人员年均薪酬为4.54万元、7.66万元。

值得一提的是,2018年厦门市城镇非私营单位在岗职工(含劳务派遣工)平均工资为8.52万元。

与之相比,建霖家居生产人员年均薪酬低了将近50%。若按照松霖科技披露生产人员的平均薪酬7.02万元计算,仅2018年,建霖家居直接人工成本将增加1.06亿元,约占当期公司净利润的27.46%。

建霖家居生产人员平均薪酬较同行明显偏低,是否存在较多的劳务派遣人员呢?又是否存在压缩人力成本的情形?然而,在招股书中,建霖家居并未提及相关事项。

财经网曾就上述疑惑向公司发去采访函核实,不过,截至发稿,公司尚未回复。

募投项目保守,高研发投入无产出

春江水暖鸭先知,从头部上市卫浴企业公布的财报显示,2018年,上市卫浴企业的业绩增速普遍放缓。

2018年国外知名卫浴企业如德国高仪、汉斯格雅营收分别同比下滑2%、微增0.37%,行业领军企业日本东陶(TOTO)营收同比下滑1%,净利润同比下滑20%。

放眼国内企业,除帝欧家居完成重大资产重组后营收净利润大增外,A股上市公司惠达卫浴、海鸥住工营收增速分别下滑至5.52%、7.44%,净利润增速分别为5.38%、-54.38%,同样以出口境外为主的松霖科技,营收增速则从2017年的18.26%下滑至1.34%。

传统卫浴行业面临市场需求增速放缓的境遇,乘着政策的热潮,整体卫浴、智能卫浴被视为行业的新兴蓝海。

从行业来看,2018年6月,惠达卫浴成立惠达住工,向整体卫浴解决方案服务商转型;与此同时,海鸥卫浴完成对巢氏系统卫浴100%股权的收购,同时更名为“海鸥住工”,开展整体卫浴项目;东鹏洁具亦定下“三年内成为整装卫浴领域第一品牌”的目标。

同行公司纷纷入局整装卫浴的情形下,建霖家居似乎也未落后。

招股书显示,建霖家居的在研项目包括智能控制产品的研发、整体式水槽的研发。此外,建霖家居很早亦有谋求转型的意图。公司总经理陈岱桦曾公开表示过,“2013年开始了自主品牌的计划,每年至少投入1000万美金。”

从财务数据上来看,2016-2018年,建霖家居研发费用分别为1.41亿元、1.6亿元、2.02亿元,占营收比重均超过5%,而行业平均研发费用率在4%左右。

不过,高投入并未带来较明显的效果。财经网注意到,公司目前拥有的发明专利绝大多数是2016年及此前获得,2017-2018年,公司在境内并无发明专利产生。

此外,从建霖家居本次的募资规划来看,本次募集资金仍将主要用于原有产品线扩产项目。

本次募资项目投资总额为9.2亿元,其中5.44亿元、2.45亿元分别用于厨卫产品线、净水产品线扩产项目。此外,公司拟投入7000万元、5000万元分别用于智能信息化升级项目、建霖研发中心建设项目。

对于此次扩产的原因,建霖家居表示,现有生产设备和厂房的设计产能已不足以满足公司订单快速增长的需要。此外,目前净水产品产能已经较难满足客户的需求。